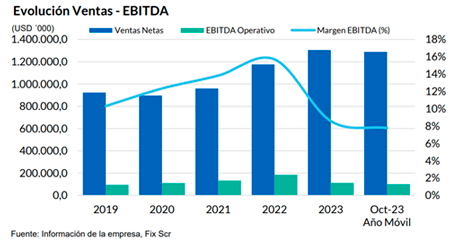

En su último informe como calificadora de largo plazo de Conaprole, la agencia FIX SCR (afiliada a Fitch Ratings), advirtió por una reducción en los márgenes de rentabilidad de la cooperativa. “Desde 2019 la cooperativa ha registrado un crecimiento sostenido en sus márgenes, mostrando una eficiencia en el proceso productivo hasta alcanzar en el ejercicio 2022 un margen de 15,7%, que compara favorablemente contra 13,8% registrado en 2021. No obstante, las ventas a julio 2023 fueron de US$ 1.305 millones, un 11% superior que las registradas a julio 2022 con un margen del 8,6%, mientras que a octubre 2023 (año móvil) las ventas fueron por US$ 1.289 con un margen del 7,8%”, indicó FIX.

La calificadora señaló que los precios internacionales han mostrado desde 2016 una oscilación en torno a los US$ 3.000 la tonelada. Durante 2021, los precios internacionales de la leche en polvo entera (más del 80% de las exportaciones), presentaron un valor promedio de US$ 3.460 por tonelada y a junio 2022 llegaron al pico de US$ 4.420. No obstante, los niveles actuales son menores, con valores a enero 2024 cercanos a US$ 3.300. “Por otra parte, Conaprole presenta una estructura operativa flexible con costos variables en torno al 80% de las ventas que le permite mitigar en gran medida la volatilidad de los precios internacionales y de volumen de producción”, destacó la agencia.

A pesar de la caída en el precio internacional de la leche en polvo entera, FIX “estima que la compañía presentará ratios de rentabilidad adecuados con un nivel de deuda decreciente ya que no se planean realizar inversiones de gran magnitud en el mediano plazo”.

A octubre 2023, la deuda financiera bruta ascendía a aproximadamente US$ 181 millones, compuesta en un 74% por préstamos bancarios y préstamos de precio diferido y el 26% por Obligaciones Negociables. El perfil de vencimientos se encuentra diversificado, con un 43% de deuda de corto plazo y denominada enteramente en moneda extranjera.

A octubre 2023 (año móvil), presentó un ratio de deuda a EBITDA de 1,8x, superior al ratio del cierre a julio 2023 que fue de 1,5x. Adicionalmente, la compañía presentó un nivel de endeudamiento neto de 1,3x, levemente superior al del cierre a julio 2023 que fue de 1,2x EBITDA. “Hacia adelante, FIX considera que la compañía logrará mantener ratios de endeudamiento en torno a 1,5x EBITDA y holgadas coberturas de intereses”, dice el reporte.

FIX prevé que Conaprole mantendrá una estrategia financiera de mediano plazo conservadora con holgadas coberturas de intereses, una adecuada posición de liquidez y un apalancamiento neto en torno a 1,0x EBITDA.

Sobre baja del precio al productor

Al respecto, debido a la baja en el precio de la leche, en agosto 2023 Conaprole disminuyó el precio pagado al productor un 20% (con un 10% adicional en evaluación). “La reducción del precio podría afectar la producción”, alertó la agencia. No obstante, ante problemas de los productores por la sequía, se gestionaron con el BROU líneas de financiamiento a los productores con plazo a cinco años, lo cual no representa compromiso para Conaprole.

“En general, los precios históricos pagados al productor son más elásticos a la baja que al alza de precios de la leche en polvo en los mercados internacionales. Ante subas en el precio de la leche aumenta el precio pagado al productor, pero menos que proporcionalmente, mientras que ante bajas en el precio de la leche disminuye el precio pagado al productor, más que proporcionalmente”, señaló FIX.

Adicionalmente, la producción de la planta de leche nutricional en Villa Rodríguez todavía es marginal y se realizan pruebas de productos. A partir del presente ejercicio, la compañía estima comenzar la producción y venta de leche nutricional a empresas lácteas internacionales de primer nivel, quienes la venderán al consumo con su marca (Nestlé, Danone, Fonterra, entre otras).